「収入はそこまで多くなくていい。でも、時間とお金に余裕のある生活がしたい」

これは、私たち30代子なしの夫婦が大切にしている価値観です。

夫は会社員、私はフリーランス。

子育ての予定はなく、質素な生活がベースだからこそ、「不測の事態に備える安心」と「自由に使える資金」のバランスを考え、私たちは投資を暮らしの一部に取り入れています。

お金を働かせて未来に安心する、その第一歩を踏み出すヒントとしてリアルな私たち夫婦の投資バランスを1つの家庭のデータとして残しておきます。

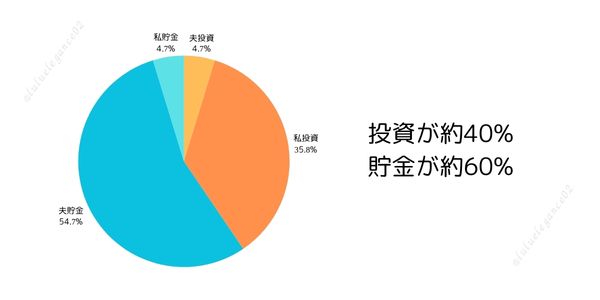

早速、現在の投資バランスを公開

2025年7月現時点で

投資が40%、貯金が60%というバランス。

この貯金60%の中には、「夫婦2人で質素に暮らせば約5年分の生活費」を含んでいます。

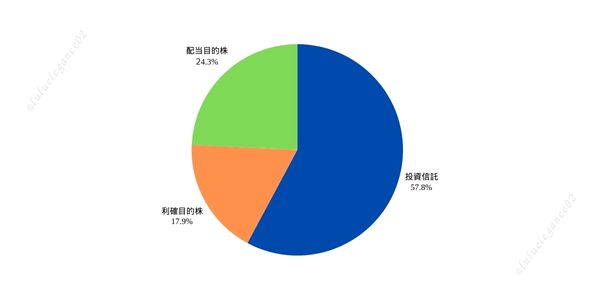

投資の内訳は以下の通り

で半分以上が投資信託となっています。

我が家の投資スタンス

・老後2000万問題は解決できるようにつみたてNISAを活用。

・配当金で将来的に年60~96万(月5~8万)を目指したい。

・基本家ではゆっくりしたいし、お金(投資)のことは考えたくない

・つみたてNISAのみで他は私にお任せ

必要に応じて夫の口座から私に資金を回すこともありますが、贈与税が発生しない「年間110万円以下」に抑えるなど、法的な注意点も守っています。

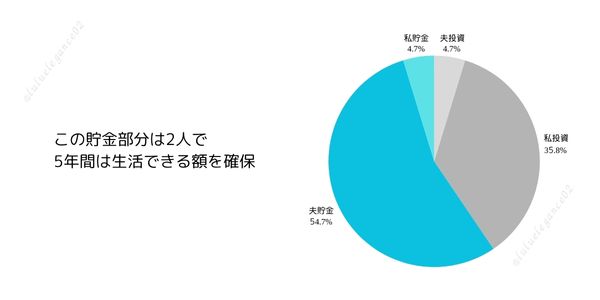

なぜ貯金が生活費5年分?

投資バランスの際に「生活費の5年分を確保している」と書きましたが、この生活費は大体1年で200万ぐらいを想定しています。

生活費の5年分を現金で確保しているのは、

・3年あれば人生の立て直しができるという考え

・+αで「予備」の2年分を足して、合計5年分

投資にリスクはつきもの。

だからこそ、心に余裕が持てるだけの現金はしっかり確保した上で「安心できる金額は確保しつつ、投資信託と配当株を順調に増やしていく」というのが主な運用となっています。

投資方針と今後の出口戦略

NISAを含む投資信託以外で

・配当目的の株は長期保有前提。

・利確目的の株は「AI・インド市場・高齢化社会」など、将来的に売却前提の成長市場に投資しています。(なので利確目的の株は将来的にゼロになります)

また、旧つみたてNISAを活用している方へ注意ですが、旧NISAは非課税期間が20年と決まっているので、2021年からスタートした私は2040年末までが非課税期間となります。

2041年からは課税対象になるので売却時に税金がかかるので、2040年末までは運用、その時の資産状況にもよりますが、新しい投資信託へ移行するか、配当目的の株の株数を増やすのに使う予定です。

私のように新NISAに移行する前に始めた方はこの出口のタイミングも忘れないでおきましょう。

私の具体的な投資ルール

投資に関してはブレない自分の方針を決めることも大事です。

「配当金を得たいのに、利回りが低い企業を選んでしまう」「下がり続けているのに何も調べずプラスになるまで持ち続ける」「上がったけどまだ上がりそうだから売らずに放置」というのはまさに方針がブレている、というサインです。

私が決めているルールは

方針を変えるときは必ず夫に相談し、自己判断では暴走しないようにしています。

投資はリスクもある手段。

私たちにとって、投資は「もっとお金を増やすため」だけではなく、将来に備えて、今の暮らしも楽しむための1つの選択肢です。

投資にはリスクもありますが、

今は本やYouTubeなど、無料で学べる情報も多くあります。

無理のない範囲でリスクを理解しながら、自分なりのスタンスとルールを決めて、付き合っていくのが大切になってきます。

今回の記事がより豊かに過ごすためにお金を見直すヒントの1つになれば嬉しいです。